Malgré la reprise économique, nombre d’industries tournent au ralenti en raison d’une pénurie de puces électroniques. Les constructeurs automobiles sont particulièrement touchés, notamment en Europe. Un continent qui, une fois de plus, se trouve fortement pénalisé en raison de sa dépendance aux entreprises asiatiques. Six questions pour mieux appréhender les raisons et les conséquences de cette crise.

Qu’appelle-t-on un semi-conducteur ?

Un semi-conducteur est un matériau qui a pour spécificité d’être plus ou moins conducteur de courant électrique. Cette conductivité dépend des matières premières qui entrent dans sa composition (silicium, germanium, carbure de silicium…) et de son processus de fabrication (introduction d’impuretés pour modifier les propriétés électriques du semi-conducteur).

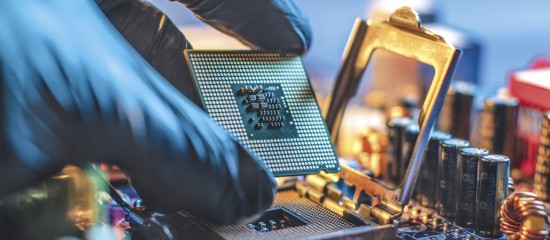

Les semi-conducteurs prennent la forme de plaques ultrafines que l’on vient empiler les unes sur les autres. On peut les comparer à des transistors microscopiques. Ils sont utilisés pour produire des puces électroniques qui, elles-mêmes, équipent nombre d’appareils que nous utilisons chaque jour (voitures, avions, électroménager, smartphones, objets connectés, montres, jouets…).

Qui les fabrique ?

Produire des semi-conducteurs est un processus complexe qui nécessite des investissements énormes. Raison pour laquelle peu d’entreprises dans le monde sont en mesure de le faire et pourquoi la plupart des fabricants de puces électroniques sous-traitent cette activité à des fonderies très spécialisées.

La plus importante, TSMC, est basée à Taïwan. À elle seule, elle produit plus de 50 % des semi-conducteurs de la planète et détient 85 % du marché mondial des semi-conducteurs mesurant moins de 7 nm. Plus les semi-conducteurs sont fins, et plus il devient possible d’en empiler au sein d’une puce électronique. Et plus une puce contient de semi-conducteurs, plus elle est puissante. C’est pourquoi ces semi-conducteurs ultrafins sont très prisés par les fabricants de processeurs équipant des matériels de pointe (ordinateurs, smartphones…).

Samsung, le Coréen, est également capable de produire ce type de semi-conducteurs. Côté américain, Untel a annoncé la fabrication de ses premières puces en 7 nm pour 2023. Quant à IBM, il devrait lancer un processeur de cette catégorie destiné à ses serveurs d’ici la fin de l’année et a récemment annoncé être en mesure de produire une feuille de semi-conducteur épaisse de seulement 2 nm. Cela permettrait, selon IBM, d’accroître de 45 % les performances d’un semi-conducteur de 7 nm et de réduire de 75 % sa consommation d’énergie. Aucune date de sortie de ces semi-conducteurs de 2 nm n’a été précisée par IBM.

Pour mémoire, l’Europe, dont les entreprises de semi-conducteurs ne détiennent qu’un peu plus de 8 % du marché mondial, ne dispose d’aucune fonderie majeure capable de produire des composants de moins de 22 nm. Les deux leaders européens sont l’Allemand Infineon et le Franco-Italien STMicroelectronics.

Quelle est l’origine de la pénurie ?

Les raisons qui expliquent cette pénurie sont multiples. Il y a d’abord la crise du Covid-19, qui a ralenti la production de ces fonderies, alors que, dans le même temps, la demande de produits électroniques (ordinateurs portables, téléviseurs, consoles de jeu) s’envolait en raison du confinement et du télétravail.

À cela est venue s’ajouter une demande de puces électroniques dopée par le déploiement de la technologie 5G qui implique la production de nouvelles antennes mais surtout de nouveaux smartphones plus puissants. Sans parler du succès de plus en plus soutenu des objets connectés et du redressement rapide de la consommation intérieure chinoise, après la première vague épidémique.

Selon IDC, le marché des semi-conducteurs mondial a augmenté de 5,4 % en 2020, malgré la crise sanitaire, pour atteindre 442 milliards de dollars. Il pourrait atteindre 476 milliards de dollars en 2021 et connaître ainsi une hausse de 7,7 % sur ce dernier exercice.

Quelles sont les conséquences de cette crise ?

Cette pénurie entraîne, avant tout, des retards de production. C’est le cas dans l’informatique et l’électronique, où les délais de livraison s’allongent. Des retards qui s’accompagnent d’une hausse des prix induite par la « rareté » des produits disponibles et par la flambée des coûts du transport maritime (l’indice composite de Drewry qui mesure le coût de transport des conteneurs a augmenté de 290 % en un an).

Une inflation qui pourrait continuer à s’accroître compte tenu de l’annonce d’une augmentation de 10 à 20 % de ses prix par TSMC.

Pourquoi l’automobile est-elle si touchée ?

Dans l’automobile, cette crise a contraint des constructeurs de premier plan à mettre temporairement à l’arrêt certaines de leurs usines. Ce fut le cas, notamment, du leader mondial Toyota, qui, au cours du mois de septembre dernier, a dû réduire sa production de 40 %. Un coup de frein qui est venu affecter ses sites chinois, américains, européens mais également japonais. Sur l’archipel, 14 usines ont ainsi été placées à l’arrêt ou ont vu leur fonctionnement fortement ralentir.

En réalité, exception faite de Tesla, les plus gros constructeurs automobiles ont été contraints de revoir leur production 2021 à la baisse en raison de la pénurie de semi-conducteurs. Renault prévoit ainsi une perte de production de 500 000 véhicules en 2021 et Stellantis (PSA, Fiat-Chrysler) de 1,4 million de véhicules. De son côté, Volkswagen vient d’annoncer un manque à produire de 600 000 véhicules sur le 3e trimestre 2021 et ne table plus que sur une production annuelle proche de celle de 2020. Année de crise qui avait vu ses ventes baisser de 15,2 % par rapport à 2019.

Pour le cabinet IHS Markit, l’impact des pénuries, et principalement celle de semi-conducteurs, devrait faire chuter la production mondiale de véhicules de 12 % en 2021, soit un manque à produire de 10,6 millions d’unités.

Pour mémoire, plus de 1 000 puces électroniques sont nécessaires à la fabrication d’un véhicule thermique (et encore plus pour un hybride ou un 100 % électrique). En outre, nombre des puces utilisées, moins performantes que celles destinées à l’informatique et aux équipements high tech, sont massivement assemblées, contrôlées ou encapsulées, à bas coût, dans les pays comme la Malaisie ou le Vietnam. Des pays dans lesquels la circulation du Covid-19 impose depuis des mois de fortes restrictions sanitaires. La situation ne devrait donc pas s’arranger avant, d’une part, une augmentation des capacités de production des principales fonderies de semi-conducteurs et, d’autre part, un véritable redémarrage des sous-traitants des constructeurs, qui ne pourra s’opérer qu’avec un retour sanitaire à la normale dans le sud-est asiatique.

À quand un retour à la normale ?

Espéré pour la fin de l’été 2021, le retour à la normale n’interviendra pas, selon les experts, avant mi-2022. Interrogé par le Wall Street Journal, le 22 juillet dernier, Pat Gelsinger, le PDG d’Intel, voyait même cette pénurie perdurer jusqu’à 2023.

Au-delà de cette crise, et pour éviter qu’elle ne se reproduise, TSMC vient d’annoncer un investissement de 100 Md$ pour accroître sa production sur les 3 prochaines années. Intel devrait également construire trois nouvelles usines de semi-conducteurs dont deux aux États-Unis et une en Europe. Sur le vieux continent, cela représente un investissement de 93 Md$ sur 10 ans pour le fabricant américain. L’emplacement où se trouvera cette usine sera dévoilé d’ici la fin de l’année, précise l’AFP.

Quant aux Européens, ils souhaitent retrouver une certaine autonomie en doublant la capacité des usines de l’Union européenne d’ici 2030. Une ambition qui sera soutenue par une loi cadre européenne, « Européen Chips Act », dont l’objectif est de défendre la souveraineté technologique européenne. La France, à son niveau, va affecter 6 Md€ sur les 30 Md€ que compte son plan d’investissement, au secours d’une production nationale de semi-conducteurs renforcée.